Как рассчитывается налог на квартиру?

Обновлено: 10.12.2018

Третьего декабря две тысячи восемнадцатого закончился срок уплаты транспортного, земельного и имущественного фискальных сборов за прошедший год. Если раньше квартирный налог считали, отталкиваясь от оценки специалистов БТИ, то теперь определяющей во многих субъектах России является кадастровая. Это изменение повлияло на саму формулу расчёта ежегодного платежа. Как рассчитывается налог на квартиру теперь? Стоит ли российским гражданам ждать ещё каких-либо перемен в фискальном законодательстве? Об этом читайте в нашей статье.

Как рассчитывается налог на квартиру?

Содержание

Имущественный налог: что это такое?

Квартирный сбор относится к имущественным сборам, его платят все собственники недвижимых объектов, указанные в документах, подтверждающих право владения и распоряжения помещением. Вне зависимости от социального статуса – человек может сидеть без работы, быть несовершеннолетним (в таком случае налоги за ребёнка платят его представители), гражданином другой страны, не жить в стране – он всё равно обязан платить ежегодный налог. Арендаторы, другие члены семьи, не являющиеся владельцами недвижимости, гости никаких платежей не вносят.

Квартира не единственное помещение, облагаемое государственным налогом. Также собственники обязаны оплатить сбор, если в их владении находятся (конкретная недвижимость перечислена в 401 статье Налогового кодекса России):

- Загородные дома, дачи.

- Отдельная комната в жилье или КГТ.

- Гараж, машино-место.

- Недвижимый и неделимый комплекс.

- Строительные объекты, даже если они ещё не завершены.

- Здания, апартаменты или иные сооружения (бани, хозпостройки и т.д.).

У имущественного сбора есть и свои нюансы.

- Налогооблагаемое помещение должно находиться на территории РФ.

- Если гражданин выплачивает ипотеку, имущественный сбор вносит не финансово-кредитное учреждение, а собственник.

- Если человек живёт в многоквартирном доме, налог за чердаки/подвалы ему платить не придется: они принадлежат всем жителям этого здания.

- Получив квартиру по наследству, гражданин будет платить сбор только с момента оформления права собственности.

- Стандартный сбор рассчитывается за 12 календарных месяцев. Но если собственник передает своё право владения недвижимостью другому лицу в течение года, то экс-владелец будет платить сбор только за ту часть года, пока он был хозяином имущества, за все остальное время заплатит уже новый владелец.

При ипотечном кредитовании налог также взимается с собственника

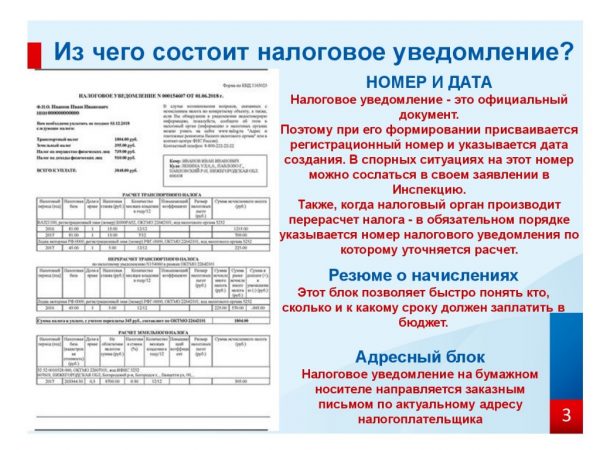

Налоговое уведомление

Начислением суммы сбора занимается налоговая служба, она отправляет соответствующее уведомление всем собственникам либо заказным почтовым отправлением, либо в электронном виде (при таком варианте развития событий его можно найти в личной учетной записи конкретного налогоплательщика на сайте федерального фискального органа). Сведения приходят обычно за 30 дней до крайнего срока уплаты сбора, но традиционно письма «налогового счастья» отправляют в летнее время.

Уведомление может и не прийти. Почему?

- Нечего начислять (нет недвижимости, действует льгота или после применения вычета сбор приобрел отрицательное значение).

- Сбор меньше ста рублей.

- Документы потерялись.

Важно! Пока не пришло уведомление, не возникает и обязанность платить. При наличии электронного кабинета печатный документ вы не получите: автоматически все фискальные документы будут приходить к гражданину в цифровом виде. Поэтому не забывайте проверять свой личный кабинет на интернет-портале ФНС. Отметим, что в уведомлении теперь пишут все три вида сборов – на транспортную технику, землю и недвижимость, если всё перечисленное у вас имеется в собственности. Могут написать и НДФЛ.

Насторожиться надо, если квартира, дом или гараж во владении есть, но уведомление не пришло. В этой ситуации следует написать местным налоговикам, особенно, когда нет доступа к обычной почте или просто человек регулярно не проверяет почтовый ящик. Если гражданин не забрал документ с почты, но оно было ему направлено, государство считает, что вы всё равно его получили. Поэтому лучше завести себе электронный кабинет: там есть возможность и информацию увидеть, и внести платеж. При наличии регистрации на сайте «Госуслуги», россиянин может войти и в учетную запись на налоговом портале.

Кстати! Получив уведомление, обязательно проверьте перечень налогооблагаемых объектов и реквизиты.

Составные части налогового уведомления

Бывают и спорные случаи. Допустим, в случае смерти близкого родственника: инспекция требует, чтобы человек забрал письмо «налогового счастья», но он умер. Что делать наследникам? В этом случае важно понимать, когда произошло начисление сбора и знал ли близкий человек о необходимой сумме. Нюанс в исчислении суммы платежа такой: его рассчитывают за прошедший год в середине текущего, следовательно, первого января две тысячи восемнадцатого сбор за прошедший год ещё не посчитали. Обязательство по уплате налогово возникает только после получения уведомления. Поэтому:

- Если владелец имущества скончался в третьем, четвертом месяцах текущего года, то письмо за прошлый год ему однозначно ещё не отослали. Значит, и фискальные платежи наследникам вносить не надо, несмотря на то, что родственник, будучи живым, владел своей недвижимостью – в день его смерти никаких задолженностей перед государством он не имел. Пытаться забрать уведомление с почты не надо: специалисты отправят его в ИФНС, которая аннулирует долг. Есть вариант самому письменно обратиться в налоговую и приложить к письму документ, подтверждающий смерть наследодателя, хотя налоговики могут и сами проверить этот факт, так как им доступны базы данных ЗАГСа. Особо настойчивым специалистам налоговой стоит ознакомиться с Письмом Минфина от 14 июля 2010 года № 03-05-04-01/38.

- Когда уведомление о начислении сбора отправили живому человеку, то фискальная обязанность возникла. При таком раскладе наследники должны внести деньги своевременно. При внесении денег за другого человека средства отправят, куда необходимо, и задолженность собственника погасится, и к наследникам не предъявят претензий.

Чтобы узнать дату отправку уведомления, нужно обратить внимание на почтовый штемпель, затем прибавить к указанному числу отправки шесть суток (такой срок устанавливается законом для получения заказного письма, даже если его так никто и не получил). Если родственник умер до этого момента, то платить не надо, если после – налоги оплачиваются. Дату уведомления можно узнать и через электронный кабинет, и в самом фискальном органе.

Как рассчитывается налог на недвижимость?

Имущественные взносы после уплаты направляются в региональный и/или муниципальный бюджеты. Если юрлица сами рассчитывают свои налоги, выплачивая их авансом в начале календарного года, то обычным гражданам их рассчитывает фискальная инспекция, основываясь на имеющихся сведениях и письменных обращениях по поводу льгот. Начисленная сумма и указывается в рассылаемых уведомлениях. Когда владельцев больше одного, то платеж посчитают каждому в зависимости от вида его права на собственность: при долевой все владельцы оплатят сумму пропорционально своим долям, совместной – всем в равных долях.

Сумму сбора определяет:

- Цена объекта, рассчитанная по кадастровым или инвентаризационным методам оценки.

- Местность, где располагается помещение (у субъектов фискальные ставки варьируются).

- Наличие налоговых льгот, вычета,

- Использование понижающих коэффициентов.

- Срок владения недвижимостью в годах.

Оценка имущества. К две тысячи двадцатому году произойдет полный переход с внесения платежей, рассчитанных с помощью инвентаризационной стоимости, на уплату сбора с учетом кадастровой. Поэтому пока в некоторых муниципалитетах налог исчисляют по прежней схеме (перечень этих регионов можно найти на сайте общероссийской налоговой инспекции). Кадастровая цена определяется следующим методом: независимые оценщики по заказу государству разными способами оценки устанавливают стоимость различных помещений. Она зависит от площади помещения, его цели, стройматериалов, года постройки и сдачи в эксплуатацию, экономической ситуации в субъекте страны и других особенностей. Сведения об этом виде оценки можно отыскать на интернет-портале Росреестра.

Факторы, учитывающиеся при кадастровой оценке жилья

Кстати! При невозможности установить кадастровую стоимость жилья для расчёта налогов иногда используют рыночную (иногда эти два вида стоимости помещений совпадают, например, при оценке вторичного рынка недвижимости – хрущёвок, «сталинок»).

Зависимость от места расположения недвижимости. Окончательную фискальную ставку устанавливают муниципалитеты. Федеральный закон устанавливает только нижние или верхние пределы.

Таблица 1. Основные налоговые нормы, рассчитанные на основе кадастровой оценки

| Объект | Размер ставки (в %) |

|---|---|

| Жилые квартиры или дома, отдельные комнаты, автогаражи, парковочное место для машины в здании, хозпостройки и здания-недострои | 0,1 |

| Имущество, оцененное кадастром в сумму более 300 млн рублей, исключая гаражи и машино-места в таких зданиях | 2 |

| Прочая недвижимость | 0,5 |

Нормы для исчисления сборов дифференцируются не только видом недвижимости: они определяются стоимостью жилья. Например, в столице: если квартиру оценили в сумму до десяти миллионов, сбор составит одну десятую процента, от десяти до двадцати – пятнадцать сотых, до 50-ти – две десятых, до 300 миллионов – три десятых. Подобная градация в зависимости от кадастровой стоимости, вида и местоположения объекта существует во многих субъектах РФ. Например, в Кемеровской области жильё, в том числе и недостроенное, стоимостью более трех миллионов облагается ставкой в три десятых процента.

Когда в субъекте имущественный сбор считают по инвентаризационным данным, то ставки другие. Также местные фискальные органы используют коэффициент-дефлятор — указанную БТИ цену умножают на него, а затем на ставку.

Кстати! Посчитать фискальные платежи можно с помощью налогового калькулятора. Он учитывает все сведения по отдельным населенным пунктам.

Как уменьшить налог?

Ежегодный платёж можно снизить и автоматически, исходя из имеющихся у налоговой данных, и письменному заявлению. Может случиться и так, что сбор вообще не придется платить.

Налоговый вычет

Он предусмотрен для тех собственников, для которых фискальный сбор рассчитывают по кадастру. Деньги вернуть с его помощью нельзя, но можно уменьшить налогооблагаемую базу и сэкономить. Работает это так: площадь квартиры или другого жилого помещения сразу уменьшают на установленную законом площадь. Писать никому не надо – это автоматический процесс, вычет используется для всех собственников и по каждому имущественному объекту.

Таблица 2. Налоговый вычет по отдельным видам собственности

| Недвижимость | Количество «вычетных» метров |

|---|---|

| Жилой дом | 50 |

| Отдельная квартира или доля дома | 20 |

| Комната, часть квартиры | 10 |

Городские власти трех российских городов федерального значения наделены правом повышать размер налогового вычета.

Уведомляя физических лиц, налоговики сразу указывают в строке «Налоговая база» площадь, исчисленную с применением вычета. Может произойти и так, что при использовании «вычетных» метров площадь квартиры или дома уходит в отрицательные значения: в такой ситуации фискальный сбор не взимается.

Следовательно, общая формула исчисления имущественного платежа выглядит так: кадастровая стоимость*(налогооблагаемая база – цена одного кв.метра*«вычетные» метры)*доли* 0,001 (налоговая ставка, разделенная на 100), где знак «*» означает умножение

Пример. Собственник – Виктор Иванов. Он владеет половиной квартиры площадью 46 квадратных метров. Нормы регионального сбора по этому виду недвижимости – 0,1%. Кадастровая цена данного имущества – 1 миллион 700 тысяч рублей. Один м2 стоит почти 37 000. Вычет — 740 тысяч (за двадцать м2). Сбор составит 480 руб.

Коэффициенты понижения

Они применяются в первые годовые периоды после перехода на расчёт налогов по кадастровым оценкам. Первый год «стоит» 0,2, второй – 0,4, третий – 0,6. Закон ограничивает рост налога: каждый год он должен расти не более, чем на десять процентов. Разбираться в этих нюансах необязательно: их учёт идет автоматически.

Для примера возьмем Новосибирск. Здесь для исчисления фискального взноса за две тысячи семнадцатый третий год подряд применяют кадастровую стоимость. Следовательно, использует уменьшение в шесть десятых. Это сделано для того, чтобы собственники не были шокированы резким ростом размера сбора. В следующем году коэффициент уже не будут применять, и налог будет увеличиваться на 10% в год. Конечно, если снова депутаты чего-нибудь не изменят.

Как выглядит расчётный алгоритм с учетом понижения? ((Налоговая база*ставку налога — налог от инв.стоимости)*коэф. к налоговому периоду + налог от инв.стоимости)*коэф. периода владения*долю в квартире — льготу = фискальный имущественный сбор.

В индивидуальной учётной записи на налоговом сайте подобные формулы приводятся по каждому виду и объекту имущества. Проверьте свою!

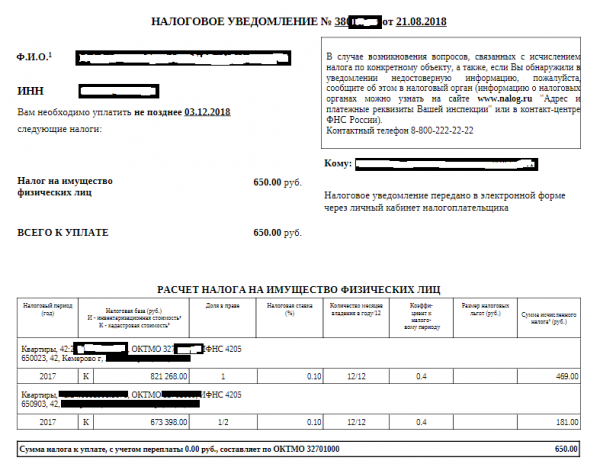

Так выглядит электронное налоговое уведомление с формулами расчёта фискального сбора

Льготы

Депутаты определили не только вычет, но и предусмотрели привилегии – льготы. От уплаты фискального сбора в отношении одного недвижимого объекта освобождены ветераны, инвалиды детства, первой и второй групп, Герои России и СССР, полные кавалеры ордена Славы, ликвидаторы чернобыльской аварии, пенсионеры и другие категории населения. Условие: объект не должен стоить больше трехсот миллионов рублей, согласно кадастровым оценкам.

Муниципалитеты тоже могут предусматривать свои льготы: они перечислены на интернет-ресурсе налоговой. Например:

- В Новосибирске не начисляют имущественный сбор сиротам и детям, оставшимся без родителей, вплоть до совершеннолетия или достижения ими 23-летнего возраста (при условии очного обучения); гражданам, имеющим трех и более несовершеннолетних на иждивении и совершеннолетних (не старше 23 лет), обучающихся очно.

- Мурумчане, живущие в аварийных домах, или относящиеся к категории малоимущей многодетной семьи, тоже не платят налог на квартиру.

- В Самаре льготами могут воспользоваться многодетные семьи, воспитывающие трех и более несовершеннолетних ребенка, и обманутые дольщики, включённые в специальный реестр.

- В Татарстане в числе льготников входят многодетные родители, дети таких мам и пап, усыновители, опекуны детей-инвалидов.

- В Перми налоговыми привилегиями пользуются сироты и дети из малоимущих семей.

- Среди жителей Приморского края привилегия распространяется только на детей-сирот до 24 лет.

- В Нижегородской области список льготников обширный: сироты, инвалиды третьей группы, и многодетные, и малообеспеченные семьи, и родственника призывника.

- В Северной Осетии, Тыве, Омске льготников вообще нет.

Расчёт налога на недвижимость в Тольятти (Самарская область)

Важно! Для оформления льготы необходимо написать соответствующее заявление с подтверждающими право документами. ФНС рекомендует делать это до первого апреля текущего года, но пенсионеры могу выбирать привилегированный объект до первого ноября. Отметим, что преференции распространяются только на одну единицу имущества, а вычет применяется ко всей недвижимости (Письмо Минфина№ 03-05-06-01/54831).

Может случиться и так, что человек стал пенсионером в прошлом году, но налог на имущество выше, чем положено. Обычно так происходит, если заявление о налоговой льготе еще не подавали: автоматически она не применяется. В такой ситуации надо быстрее подать письменное обращение, и сбор пересчитают даже за прошлый год. Ежегодно заявление писать не надо: достаточно одного раза. Но при наличии нескольких налогооблагаемых объектов недвижимости, в ИФНС можно всё-таки обратиться для выбора того имущества, на который будут распространяться налоговые преференции. При отсутствии такого обращения налоговая автоматически применит льготу к тому объекту, сумма сбора по которому будет выше остальных.

Видео — Налог на имущество: налоговые вычеты

Если имущественный сбор посчитан неправильно, то…

…тут возможны две ситуации. Если в саму формулу расчета закрались ошибки, то достаточно написать заявление в ФНС с описанием нарушений и подтверждающими документами.

Но ситуация осложняется, когда гражданин считает основу расчета налога — кадастровую стоимость своей недвижимости — ошибочной. Если она выше рыночной, то можно написать заявление в Росреестр для организации повторного оценочного исследования, оспаривания существующей стоимости или обжаловать её в суде. В правоохранительный орган можно обратиться и при несогласии с кадастровой стоимостью объекта недвижимости или суммой начисленного налога, а также в ситуации, когда оценщики допустили методологическое нарушение про проведении кадастровой процедуры.

Важно! До первого января две тысячи семнадцатого года кадастровую оценку недвижимости производили независимые специалисты, а власти затем утверждали её итоги. Оценщиков упрекали в ошибках при подсчётах, неумелом поведеии : иногда стоимость особняка оказывалась ниже, чем небольшой квартирки.

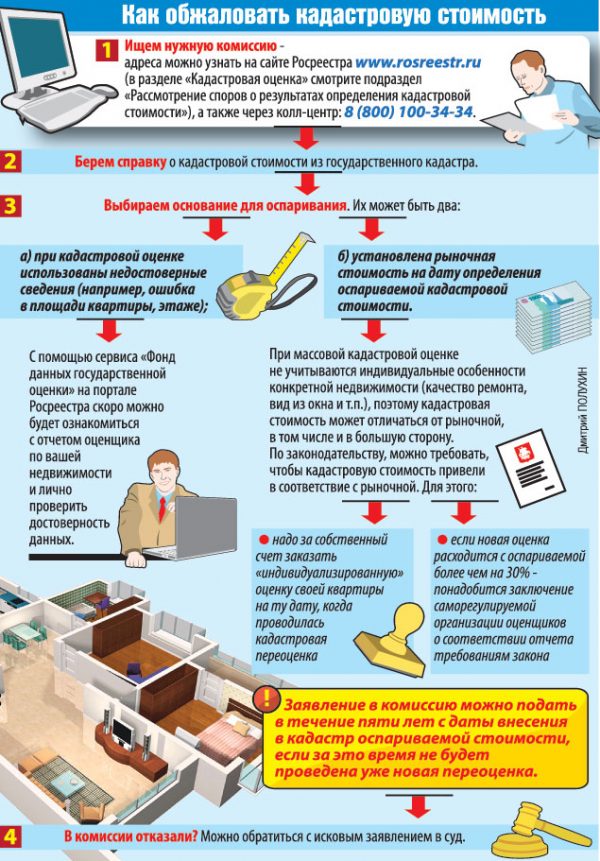

Как оспорить имущественный сбор?

Часто кадастровая оценка жилых помещений завышена, поэтому российские граждане часто обжалуют её, чтобы снизить размер ежегодного платежа. И им это удаётся: общие суммы, на которые получилось снизить сбор, производят впечатление. В прошлом году псковский региональный Росреестр рассмотрела 513 письменных требований граждан об уменьшении кадастровой цены недвижимости, удовлетворив триста восемьдесят шесть обращений, что в денежном эквиваленте больше четырёх миллиардов рублей. Число граждан, оспаривающих результаты проведенной оценки, ежегодно становится всё больше.

Методов для оспаривания два – досудебный (обращение в спецкомиссию, которые созданы при региональных управлениях Россреестра) и судебный.

Алгоритм обжалования кадастровой стоимости

Таблица 3. Законные методы снижения кадастровой стоимости

| Этап оспаривания кадастровой стоимости | Что надо делать? |

|---|---|

| Досудебный. Этот способ менее затратен, чем судебное разбирательство | Изучить рынок недвижимости и определить реальную стоимость спорного объекта, например, рассмотрев объявления о продаже аналогичного, находящегося в чьей-либо собственности помещения в том же регионе |

| Определить кадастровую стоимость объекта (сайт Росреестра) | |

| Если результат сильно расходится (более 1 млн. рублей), то есть основание для обращения в суд, так как расхождения в кадастровой оценке объясняются несовершенством схемы измерения стоимости – использованием массовой оценки, когда специалисты сравнивают аналогичные объекты по информации из открытых источников, при этом даже не выезжают на сам объект | |

| Написать заявление в компанию по кадастровой оценке, которая входит в ассоциацию оценщиков и заказать в ней новую оценку. Стоимость экспертизы – от трех до десяти тысяч рублей | |

| Получить от организации отчет о проверке недвижимости и заключение, что он составлен по всем нормам | |

| Обратиться с заявлением в соответствующую комиссию при региональном Управлении Росреестра | |

| Месяц ждать ответа ведомства. По оценке экспертов, в большинстве случаев он положительный | |

| Судебный. Он обычно длится около четырех месяцев. Обычно правоохранительный орган требует проведения судебной экспертизы, которая часто показывает нечто среднее между оспариваемой оценкой и независимым исследованием истца | Написать исковое заявление с описанием проблемной ситуации |

| Приложить к нему отчет и заключение независимой оценочной компании, справку о кадастровой стоимости объекта (в ней должна быть указана оспариваемая сумма), документ, устанавливающий право собственности на недвижимость, и иные документы, подтверждающие неправильность результатов проведенной неправильной кадастровой оценки |

Стоит ли обращаться в правоохранительные органы? Подсчитаем расходы и результаты: в большинстве случаев налогооблагаемую базу получается уменьшить на 35-40 процентов, а значит, снизится и фискальный сбор. Юридические услуги стоят в пределах тридцати-пятидесяти тысяч рублей, госпошлина – триста рублей + траты на судебную экспертизу – если эти расходы окажутся гораздо меньше налога, то обращаться в суд необходимо.

Важно! С 2020-ого года кадастровая оценка будет проводиться едиными методами по всей стране.

Как заплатить налог?

- Через личный кабинет налогоплательщика на nalog.ru. Можно оплатить или сразу всю сумму, или частями.

- На сайте ФНС без регистрации личного кабинета. Если не знаете номера квитка, то придется заполнить и сведения о налогоплательщике, и знать сумму.

- На сайте «Госуслуги». Там присутствует возможность оплаты фискальных сборов по номеру квитанции за себя или другого человека. Там тоже есть сервис для оплаты налогов по номеру квитанции и даже за третьих лиц.

- В кредитно-финансовой организации по бумажной квитанции: их присылают по почте вместе с налоговым уведомлением.

Важно! С прошлого года можно вносить платежи и за родителей, и друзей, и знакомых. Но тут нужно правильно заполнить платежное поручение или иметь на руках индекс документа.

Можно ли заплатить квартирный сбор в рассрочку?

Федеральное законодательство предусматривает несколько вариантов, когда платит налог частями и через некоторое время после истечение официальной даты внесения налога.

- Отсрочка – это когда человеку официально переносят время внесения фискального сбора в бюджет.

- Рассрочка – это оплата налога по утвержденному ИФНС графику платежей: не 90 000, а по девять ежемесячно.

Эти схемы уплаты сбора на имущество можно оформить сроком на год. Такими же равными частями можно оплачивать земельный и транспортный ежегодные платежи. Еще есть инвестиционный налоговый кредит, он предоставляется только учреждения и индивидуальным предпринимателям. Попросить об изменении времени уплаты сборов и взносов можно в нескольких ситуациях, имея в виду и то, что почтивво всех случаях налоговая прибавит к сумме платежа проценты в размере половины ставки рефинансирования Центробанка:

- форс-мажор: например, какая-нибудь катастрофа;

- при подписанном госконтракте само государство не исполнило того, на что подписалось (вот тут обойдутся без пени);

- если гражданин может стать банкротом, если одномоментно заплатит всю начисленную сумму;

- отсутствуют деньги и дополнительное имущество, за счет которых можно погасить задолженности:

- сезонная работа ИП.

Для изменения даты внесения ежегодного налога гражданин обязан представить доказательства, что он не имеет возможности внести весь платеж сразу, но скоро деньги, тем не менее, появятся.

Налоги можно оплачивать и в рассрочку

Важно! Налог не отсрочат, если в отношении гражданина уже ведут дело из-за фискальных нарушений, он планирует отъезд из России и т.д.

Каковы санкции при неуплате налога?

За неуплату и несвоевременную уплату налога могут начислить пеню – одна трехсотая ключевой ставки Центробанка за каждый день просрочки платежа. Отметим, что в субъектах, где сбор начисляют исходя из кадастровой оценки, пеня не будет начисляться до середины 2019 года. Можно получить и штраф — 20 % от долга, если гражданин своевременно не оповестил ИФНС о том, что у него в собственности находится квартира или иное недвижимое имущество.

В качестве санкция используется и принудительное взыскание долга по судебному приказу. Деньги в таком случае могут списать с карты или сообщить об этом на работу. Приставы вправе закрыть и выезд за границу, если человек накопил более десяти тысяч рублей задолженностей. Долги перед бюджетом будут взыскивать и за счет имущества. Крайней меры – уголовной ответственности – нужно опасаться только тем, у кого в собственности много дорогой недвижимости, они долго не платят и задолжали миллионы. Формально статью применить могут, но в реальности надо накопить огромный долг в течение нескольких лет.

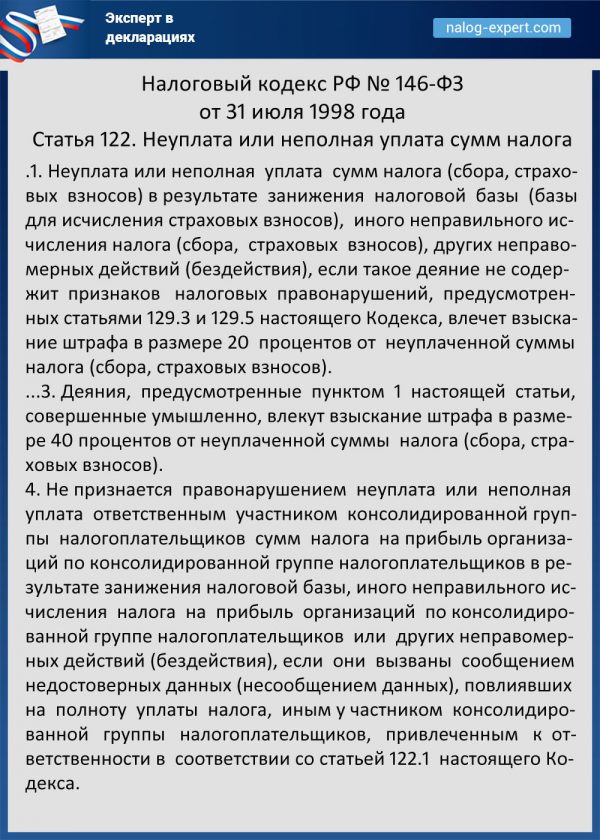

Статья 122. Неуплата или неполная уплата сумм налога, сбора, страховых взносов (ФЗ-№ 146)

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России) Это быстро и бесплатно!

Проект федерального бюджета страны на 2018 год…

Нередко в жизни граждан возникают моменты, когда…

Из всех кредитных банковских продуктов ипотека является…