Пени по налогам: как составить бухгалтерские проводки

Обновлено: 01.03.2018

Штрафные санкции к плательщикам налогов применяются в самых разных ситуациях: при неверном заполнении форм отчетности, введении служащих налоговой системы в заблуждение посредством декларирования ложных данных и тому подобное. Наиболее частым нарушением является, пожалуй, просрочка платежа, обязанность по выплате которого вменяется всем гражданам страны. В результате возникновения этой неприятной ситуации плательщику сбора начисляется пеня. В представленном материале мы расскажем, как вести учет пени по налогам и какие существуют проводки по начислению и внесению средств по задолженности искомого вида.

Как произвести бухгалтерскую проводку

Содержание

Как в бухгалтерском деле производится учет штрафных сборов

Разновидность штрафных санкций может взыматься по отчислениям:

- страховой направленности;

- налогового характера.

Особенностью их начисления неплательщикам является то, что они «капают» в основную сумму долга ежедневно, начиная со дня, когда должен был быть осуществлен платеж, заканчивая датой погашения основной суммы, положенной к уплате, а также погашения начисленных сверх средств.

Расчет пени производится согласно актуальной на день произведения начислений ставке рефинансирования, в размере процентного соотношения величиной в 1/300. Внести эту сумму долга плательщик может самостоятельно, на добровольной основе, или же принудительно, при этом средства спишутся с принадлежащего ему банковского счета.

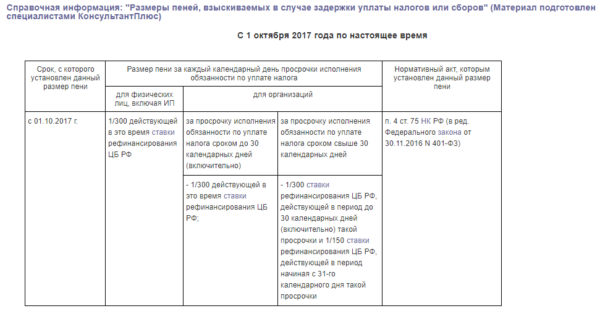

Размеры пеней, взыскиваемых в случае задержки уплаты налогов или сборов

Штраф за несвоевременную сдачу декларации

Не успели сдать декларацию в срок? Хотите узнать, какие последствия ведет за собой непредоставление отчетности вовремя? Подробно о сроках давности налоговых правонарушений и как уменьшить сумму штрафа читайте в нашей статье.

Бухгалтерский учет – неотъемлемый аспект жизнедеятельности любой организации, ведь каждая из них, безусловно, несет расходы и получает доходы. Помимо прочего, никто не отменял и общую для всех обязанность по выплате в казну страны налоговых отчислений, коих при ведении деятельности любой направленности начисляется не мало.

Этот материал особенно пригодиться начинающим бухгалтерам

Одной из задач специалистов бухгалтерского отдела компании является отражение штрафных санкций, в частности пени, в учете. У неопытных бухгалтеров частенько возникает следующий вопрос: можно ли посредством пени уменьшить налогооблагаемую прибыль организации, если вписать ее в расходы?

Несмотря на то, что организация, осуществляя перечисление пени в бюджет государства, несет фактические затраты, уменьшение финансового основания для расчета налога посредством их выплат невозможно. Положение по бухгалтерскому учету под номером 10/99 гласит, что пеня относится к категории расходов прочих, и в учете бухгалтерии имеют вид согласно дебету счета 99, подразумевающему полученную прибыль и понесенный убыток, а также согласно кредиту счетов под номерами:

- 68;

- 69.

В учете налогообложения компании эти расходы признания иметь не могут.

Часто бухгалтерия вносит затраты на оплату пени по дебету счета под номером 91, однако проводя данную процедуру специалисты отдела провоцируют возникновение постоянного налогового обязательства, тем самым серьезно осложняя процедуру ведения отчетности.

Аргументация в пользу этого метода следующая. Налоговый Кодекс Российской Федерации определяет денежные санкции значением «штраф». Счет же под номером 99 отражает непосредственно санкции налогового характера. Необходимо отметить, что при ведении отчетной деятельности по налогу на получаемую организацией прибыль, эти суммы соединяют ввиду единой направленности.

Еще одним аргументом в пользу ведения учета пени по счету под номером 99 служит высокая достоверность предоставляемой отчетности. При попадании средств на счет под номером 91, финансовая база, подлежащая обложению налоговым сбором, понижается, ввиду учета в затратах организации расходов прочего характера. Такое положение дел не может оказывать противодействие осуществлению главной задачи деятельности бухгалтера в организации – предоставление отчетности о ее финансовых делах, характеризующейся безусловной подлинностью.

Бухгалтерские проводки по налогам на прибыль, добавленную стоимость и доходы физического лица

Как подразумевалось ранее, посредством такой штрафной санкции, как пеня, невозможно уменьшить налоговые начисления, производящиеся на разницу между полученными фирмой доходами и произведенными ею расходами, следовательно, предпочтительно использование проводки дебетового счета 99, подразумевающего внесение санкций, «накапавших» по налогам. А также кредитового счета под номером 68.4. Сокращенно проводка выглядит как Д 99 «Налог на прибыль» К 68.4 «Санкции налоговые».

Начисление пени по различным проводкам

Если вы все же решите вести учет по счету 91, то проводка изменит вид и отобразится как Д91 «Расходы прочие» К 68.4. «Санкции налоговые».

Приведем пример. Ваша организация не осуществила своевременное перечисление в казну страны налогового сбора, начисляющегося на разницу между расходами и доходами организации, то есть чистую прибыль. Сумма, подлежащая обложению, равнялась 78 тысячам 540 рублям, внести ее было необходимо не позднее 28 числа апреля месяца. Погашение задолженности произошло только через 22 дня, в мае месяце. Вместе с суммой налогового начисления фирма обязана выплатить и пеню. Актуальная ставка по рефинансированию составила на момент проведения расчетов 8, 25%.

Производился расчет по следующей формуле:

А*(В*С)*D

Где А – сумма прибыли, В – процентное соотношение пени к ставке рефинансирования, С – величина ставки, D – количество дней, в которые платеж оставался в статусе просроченного.

Итак, после подставления величин, получилось уравнение следующего вида:

78 540 * (1/300 * 8,25%) * 22 = 475,17 единиц российской валюты, которые являются пеней.

Таблица 1. Проводка по штрафам для первого метода учета пени

| Дебетовый счет | Кредитовый счет | Какая производится проводка | Величина начисления | Какой документ послужил основанием |

|---|---|---|---|---|

| 99.06. | 68.04.1 | Начисление штрафной санкции в виде пени по не своевременно уплаченному налогу на прибыль организации | Четыреста пятьдесят семь рублей, семнадцать копеек | Выписка из бухгалтерии |

| 68.04.1 | 51 | Перечисление насчитанной в результате применения штрафных санкций суммы в бюджет государства | Четыреста пятьдесят семь рублей, семнадцать копеек | Поручение, имеющее характер платежный |

Если же решено произвести расчет на Д91, необходимо определить дополнительно постоянное налоговое обязательство. Его величина составляет 20% от суммы начисленной пени, то есть рассчитывается как:

А*В

Где А – размер пени, В – 20%. В итоге получается множество 457,17*20% = 95 рублей 3 копейки.

Таблица 2. Проводка по штрафам для второго метода учета пени

| Дебетовый счет | Кредитовый счет | Какая производится проводка | Величина начисления | Какой документ послужил основанием |

|---|---|---|---|---|

| 91.02 | 68.04.01 | Начисление штрафной санкции в виде пени по не своевременно уплаченному налогу на прибыль организации | Четыреста пятьдесят семь рублей, семнадцать копеек | Выписка из бухгалтерии |

| 99 | 68.04.01 | Произведено отображение постоянного налогового обязательства | Девяносто пять рублей, три копейки | Выписка из бухгалтерии |

| 68.04.01 | 51 | Перечисление насчитанной в результате применения штрафных санкций суммы в бюджет государства | Четыреста пятьдесят семь рублей, семнадцать копеек | Поручение платежного характера |

Для налога на добавленную стоимость и на доходы для физического лица вид проводок останется аналогичным, изменению будет подвержен лишь субсчет согласно счету под номером 68:

- для налога на добавленную стоимость он должен иметь вид 68. с добавочной двойкой (68.2);

- для налога на доходы физического лица – 86 с добавочной единицей (68.1).

Видео — Учет штрафов и пеней, отражение операций

Подведем итоги

Если внимательно разобраться в процедуре проведения бухгалтерских проводок, то через некоторое время она перестанет казаться сложной. Важно вложить достаточное количество усидчивости, внимательности, а также знаний, полученных в специализированных образовательных учреждениях, и вскоре вы перестанете нуждаться в дополнительных материалах, нужных для осуществления проводок.

Со временем вы отточите навыки и перестанете нуждаться в подсказках

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России) Это быстро и бесплатно!

Проект федерального бюджета страны на 2018 год…

Нередко в жизни граждан возникают моменты, когда…

Из всех кредитных банковских продуктов ипотека является…