Налог на прибыль за полугодие: как рассчитать и когда платить?

Обновлено: 02.04.2018

Даже опытные бухгалтера порой сомневаются на предмет корректного расчёта полугодового прибыльного налога. Переполох в бухгалтерских отделах чаще всего начинается в середине июля, так как до 28 числа этого месяца в налоговую службу необходимо предоставить полугодовую декларацию. Практика камеральных проверок налоговых специалистов показывает, что плательщики зачастую допускают массу ошибок при расчете этого налога и заполнении налогового документа. Мы надеемся, что представленная ниже статья поможет разобраться, как рассчитать налог на прибыль за полугодие, избежать типичных ошибок и сберечь время и нервы при подаче декларации.

Налог на прибыль за полугодие: как рассчитать

Содержание

Кратко о прибыльном налоге

Этот налоговый сбор выплачивают в казну государства все юрлица – как российские, так и иностранные, зарабатывающие деньги в нашей стране и работающие на режиме OCHO. В системе российских сборов прибыльный занимает главенствующее место, а денежный поток с него распределяется в федеральный бюджет и бюджеты субъектов. Стандартная ставка по налогу на прибыль – двадцать процентов с общей суммы «чистых» денег. Как понятно из названия, финансовой базой налога признается разница между доходами и расходами любого предприятия.

Фирмы выплачивают налог не только с прямых трудовых доходов, но и с прочих полученных денег – к примеру, от аренды или субаренды своего имущества, проценты по банковским вкладам или дивиденды. Весь год фирмы уплачивают авансы – предварительные платежи по прибыльному сбору. Периодичность юрлицо может выбирать самостоятельно – либо ежемесячно, либо за квартал, полугодие и девять месяцев.

На нашем портале есть специальная статья о ежемесячных авансовых платежах. В ней поговорим о том, как их правильно рассчитывать и кто должен платить.

Мы подробнее поговорим о втором варианте и расскажем, как рассчитать и безошибочно исчислить полугодовой платёж по прибыльному сбору.

Видео — Налог на прибыль: Особенности начисления и уплаты

Из чего состоит декларация за полугодие?

Выше мы упомянули, что до 28 июля необходимо перечислить в казну государства предварительный платёж за первое полугодие текущего периода и одновременно с этим отчитаться за полученную в первом полугодии прибыль. Делается это традиционным методом – путём заполнения декларации по форме, утверждённой приказом МНС страны от 7 декабря 2001 года.

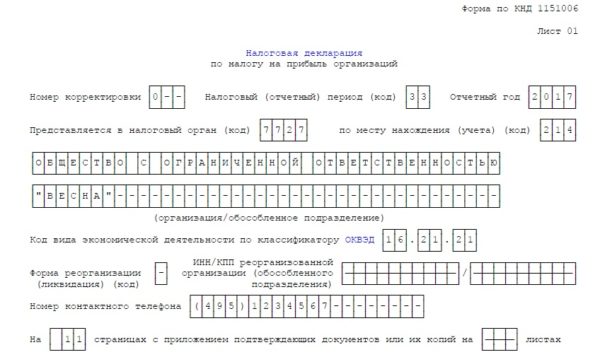

Рассмотрим налоговый документ, содержащий данные за полугодие, в упрощённой форме. Заполняя его, все плательщики без исключения (фирмы, предприятия, учреждения и подобные) должны внести информацию в «Титульный лист» (01) и в «Расчёт налога на прибыль» (02).

Титульный лист

Ко второму листу предусмотрено семь приложений, чаще всего требуется вписать данные в три из них:

- Реализационные доходы — №1.

- Производственные и реализационные расходы — №2.

- Отдельные виды расходов, связанные с реализацией — №3.

Плательщики, которые в предыдущих периодах сработали в убыток и планируют на сумму понесённых убытков уменьшить финансовую базу, должны заполнить приложение №4 – «Расчёт суммы убытка». Компании, имеющие обособленные подразделения, вынуждены будут заполнить ещё два приложения:

- расчёт распределения авансовых (предварительных) платежей — №5 и №5A.

Грамотный и честный подсчёт прибыли убережёт от проблем с налоговой службой.

Что есть доход и расход?

При расчётах налоговой базы и величины самого полугодового сбора важно не допустить ошибку, поэтому мы остановимся на этом моменте подробнее. Рассмотрим первое и второе приложение, где одно отражает реализационные доходы, другое – реализационные траты, расходы.

Денежные доходы и иные средства, заработанные фирмой, являются основанием для уплаты прибыльного сбора. В налогообложении участвуют два вида доходов.

Реализационный (деньги с реализации купленных или самостоятельно произведенных товаров, выполненных услуг и работ) и внереализационный (проценты от вкладов, колебания курсов валют, платежи по аренде и субаренде). Существуют и доходы, при налогообложении не учитывающиеся:

- Взносы в уставной капитал.

- Залоговые деньги или имущество.

- Средства, вложенные в улучшение арендных площадей (реконструкция, ремонт).

- Деньги или имущество, переданные в качестве оплаты кредита и так далее

Полный список доходов, не попадающих под налоговый сбор, в статье №251 НК РФ опубликован закрытый и конкретный список расходов, не попадающих под налоговый сбор. Этот перечень в широком смысле не толкуется и вписать в него иные денежные поступления нельзя.

Скачать статью 251 НК РФ. «Доходы, не учитываемые при определении налоговой базы»

Расходами считаются документально обоснованные и зафиксированные затраты фирмы. У расходов принято выделять два типа: реализационные (покупка материалов и траты на сырьё, заработные платы для наёмных сотрудников, амортизационные траты) и внереализационные (колебания валютных курсов, сборы судов и подобное). Оба этих типа также важны при расчёте суммы к уплате.

Как и доходы, существуют траты, которые никоим образом не получится выставить расходами – к ним относят средства, потраченные на выплаты дивидендов, погашение кредитов, отданные в уставной капитал и прочее. В указанной выше статье свода налоговых законов закрытый, не подлежащий толкованию список таких расходов опубликован полностью.

Рассчитываем полугодовой налог

Чтобы перейти к расчёту налога за полугодие, необходимо рассчитать и перечислить сбор за три месяца. Формула этого расчёта проста – финансовая база (прибыль фирмы за каждый месяц) должна быть умножена на ставку (классическая составляет 20%) и три полученные цифры складываются. Цифра, которую посчитали для уплаты за три месяца, должна ежегодно перечисляться в пользу государства до 28 апреля.

Таблица 1. Ставки по прибыльному сбору

| Вид дохода | Ставка | Бюджет |

|---|---|---|

| Общая налоговая ставка | 20% | |

| Доходы иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство | 20% | федеральный бюджет |

| Доходы, полученные в виде дивидендов российскими организациями от российских и иностранных организаций | 13% 0% | федеральный бюджет |

| Доходы, полученные в виде дивидендов иностранными организациями от российских организаций | 15% | федеральный бюджет |

| Доходы в виде процентов по муниципальным ценным бумагам | 9% | федеральный бюджет |

| Прибыль сельскохоз. товар-ей, не перешедших на уплату ЕСХН | 0% |

Переходим к подсчёту налога за полугодие. Для этого бухгалтерский отдел должен посчитать налог на прибыль за шесть месяцев (по формуле выше). От получившейся цифры нужно отнять сумму уже уплаченного сбора за три месяца, а разность и окажется суммой полугодового налога. Уплатить деньги нужно до 28 июля.

Важный момент! В официальных документах подсчитывается и фиксируется сумма налога за весь период отчёта – полугодие, но перечисляется в бюджет лишь разница между общей суммой и уже выплаченной за три месяца.

Подводим итоги

Как мы видим, подсчёт полугодового налога по прибыльному сбору не отличается сложностью или особыми условиями. Главное, не забыть, что «показать» в декларации нужно одну, полную цифру, а уплатить другую, за разницей уже перечисленных денег. Если держать в уме это правило, то расчёты не займут много времени, и заполнение налогового документа не будет пугать или вызывать недоумение. Другой ключевой момент – верный учёт и определение дохода и расхода, входящих в схему обложения прибыли налогом. Стоит отнестись к этим понятиям с большим вниманием, чтобы налоговая служба не заподозрила фирму в утаивании денежных средств.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России) Это быстро и бесплатно!

Проект федерального бюджета страны на 2018 год…

Нередко в жизни граждан возникают моменты, когда…

Из всех кредитных банковских продуктов ипотека является…