Кто освобождается от уплаты налога на имущество: налоговые послабления

Обновлено: 17.02.2019

Льготные режимы являются подспорьем для фирм, которые пополняют казну многочисленными платежами. Прежде чем узнать, кто освобождается от уплаты налога на имущество, следует ознакомиться с общими положениями.

Содержание

Какие платежи осуществляют собственники

Имуществом может распоряжаться физическое и юридическое лицо.

Налог на имущество – это та сумма, которую получает государство за владение собственностью (движимыми объектами, недвижимостью).

Физические лица относятся к имущественным объектам на праве собственности. Юридические лица также могут оформить право доверительного управления, временного, совместного владения. В отдельных случаях фирмы действуют на условиях концессии. Собственность становится частью налоговой базы с момента официальной регистрации имущественных прав.

Предприятие как налогоплательщик

Подавляющее большинство действующих фирм обладают имуществом и платят соответствующие налоги. Данное обязательство является региональным и появляется, когда объединяются следующие условия:

- Имущество относится к категории ОС, либо доходных вложений в материальные ценности.

- Оно соответствует характеристикам, прописанным в налоговом законодательстве (статья 374).

- Собственность организации не входит в 1 и 2 амортизационные группы.

Рассматривая движимые объекты, отмечаем, что они приняты к учету не ранее 01.01.2013 года – эти изменения вступили в силу с 2015 года.

Указанные группы амортизации включают основные средства со сроком полезного использования не более 3 лет

Льготная категория ОС

Главный признак налогооблагаемой собственности – возможность отнести ее в категорию ОС. Статья НК № 374 содержит ее ключевые признаки. Налог платится с имущества фирмы стоимостью выше 10 тысяч рублей, если его:

- Планируют непосредственно включать в деятельность предприятия, передавать в аренду, использовать для решения управленческих задач.

- Предполагают использовать не менее 1 года.

- Не намерены перепродать для получения дохода.

- Рассматривают в качестве источника экономического дохода.

Если собственность фирмы подходит под данные категории, она относится к основным средствам и объектам налогообложения (включая схемы временного или совместного пользования). Если у фирмы есть вложения в материальные ценности, приносящие доход, их также относят к налогооблагаемым и заносят на 03-й счет. На прочую собственность налог не начисляется.

Если ОС не присутствует в списке основных средств и не используется по назначению, его не включают в базу для начисления налога (исключением является переход в собственность по договору концессии).

Движимое имущество – новое для собственника

Несмотря на указанные выше новшества в налоговом законодательстве (включение в базу объектов, которые появились в составе ОС с 2013 года), большая часть предприятий будет платить налог за движимое имущество на льготных условиях. Причина – послабление от государства, ставшее актуальным в 2015 г. Сведения об этом содержатся в ст. 381 НК. Согласно 25 пункту статьи, льготируется движимое имущество, за исключением случаев, когда оно появилось на 01-м счете в результате изменений в структуре компании, операций между взаимозависимыми лицами (об этом также сказано в НК). Указанная льгота не касается железнодорожного транспорта, принятого в эксплуатацию с 1.01.2013 г.

Пример. Если фирма закрыта или подверглась организационным изменениям, изменения на 01 счете с 01.01.2015 года становятся основанием для начисления налога в отношении движимого имущества 3-10 групп амортизации (об этом свидетельствует письмо ФНС РФ от 20 января 2015 г.). Ранее указанная категория не являлась налогооблагаемой в 2013-2014 гг.

Если учредитель фирмы, доля которого больше 1/4, передает в собственность объекты движимого имущества, не относящиеся к льготным 1-2 группам амортизации, с определенного срока, установленного законодательством, они попадают под налогообложение. Это объясняется тем, что данная операция осуществляется взаимозависимыми лицами (даже если на учет объекты попали в 2013-2014 годах).

Кто воспользуется льготами?

Законодательство определяет общие категории собственности, не составляющие налоговую базу. Они представлены в Налоговом Кодексе и включают землю, объекты, имеющие культурную ценность, относящиеся к 1 и 2 амортизационным категориям согласно Классификатору ОС, космические корабли. Такая собственность не становится частью налоговой базы при начислении.

Также организации могут иметь льготы, прописанные в статье 381. Региональный налог не действует для имущества:

- Религиозной, уголовно-исполнительной сфер, субъектов свободной экономической зоны.

- Относящегося к инновационной отрасли, собственности стоматологий, оказывающих протезно-ортопедические услуги, частных юридических фирм, объединений инвалидов.

- Фармацевтических компаний.

- Находящегося в границах вод (см. НК) и используемого для разработки месторождений в морских условиях в течение определенного времени.

- Предприятий высокого класса энергетической эффективности (перечень можно увидеть в Постановлении Правительства РФ от 17 июня 2015 года).

Указанные исключения актуальны, когда собственность используется непосредственно в деятельности организации.

Так как налог на имущество входит в число региональных, нужно уточнять информацию в местных инспекциях. В ведении регионов – расширение списка, сокращение ставок. Дополнительные сведения – на сайте Федеральной налоговой службы.

Предельная ставка указана в НК РФ и составляет для всех субъектов РФ 2,2%. Внутри региона муниципальные органы могут дифференцировать размер налогового платежа в диапазоне от 0 до 2,2% от стоимости имущества. На конечный размер платежа влияют категории собственника (организации) и/или имущества.

Концессия как разновидность владения имуществом

Вопрос относительно льгот часто возникает, когда между частным бизнесом и государством заключается договор концессии. Суть его такова: объекты стратегической важности (дороги, аэропорты, вокзалы, и т.д.), попадающие в распоряжение инвестора, остаются у муниципалитета, а инвестор после вложения средств в модернизацию получает право в течение определённого времени получать прибыль.

Сложности в трактовке норм права могут возникать при участии иностранных инвестиций. Согласно ст. 373, налог на имущество (недвижимое – см. ст. 374) платят зарубежные организации (не имеющие постоянного представительства на территории России), если оно непосредственно участвует в деятельности фирмы и находится у них в собственности. Однако концессионное соглашение не предполагает перехода такого права к инвестору.

Таким образом, к льготной группе в отношении имущественного налога относятся иностранные компании, которые не имеют представительства РФ и распоряжаются имуществом по договору концессии.

Если к таким организациям возникнут претензии со стороны налоговых органов, им, вероятнее всего, придется отстоять свое право в суде и предоставить объективные доказательства права пользования льготным режимом

Льготы и режим налогообложения

Предприятия и частный бизнес, которые передают сведения о деятельности в рамках упрощенной системы и ЕНВД, платят налоги только с недвижимости, зарегистрированной в кадастровом реестре региона. Сведения о том, есть ли юридическое лицо или ИП в подобном перечне, содержатся в региональных списках – они публикуются на официальном сайте органов исполнительной власти.

Перечни льготников утверждены не во всех регионах – если это актуально для отдельно взятого субъекта РФ, налог на его территории не платится.

Если списки появились после 31 декабря 2015 года (даже при наличии общего требования к региону уплачивать имущественный налог!), юридические лица и индивидуальные предприниматели на УСН и ЕНВД входят в льготную категорию.

В некоторых регионах имущество относится к кадастровому списку с 2014 года. В последующие периоды этот статус сохраняется.

Юридические лица и индивидуальные предприниматели, применяющие упрощенную систему и схему ЕНВД, могут оказаться в списке льготников согласно региональным постановлениям, размещенным в официальных источниках сети Интернет. Ссылка на требования регионального законодательства есть в перечне недвижимости (каждый из 85 субъектов РФ пользуется своим законом о налоге на имущество).

В число регионов, отчитывающихся перед налоговыми органами по кадастровой стоимости недвижимости, входят Москва, Санкт-Петербург, МО, Кабардино-Балкарская республика, Татарстан, Коми, Башкортостан, Ставрополье, Приморский край, а также области:

- Ивановская;

- Кемеровская;

- Липецкая;

- Новосибирская;

- Самарская;

- Сахалинская;

- Свердловская;

- Челябинская, и др.

На уровне регионов власти не спешат вводить новую схему, но вместе с тем список постепенно расширяется. Перечни административно-деловых объектов и торговых точек показали в 2015 году 29 субъектов РФ, в 2016 году их ввели ещё 19 регионов. В 2017 году региональные кадастровые перечни стали действовать в 8 регионах (всего можно насчитать 72 субъекта РФ, для которых актуальна отчетность на основании кадастра). Решение о переходе определяется самостоятельно и подтверждается выходом официального документа.

Недвижимость ИП, которая ранее не имела инвентаризационной стоимости и была освобождена от налога на имущество физических лиц, может войти в список объектов, подлежащих налогообложению. Следует внимательно изучать региональные положения, которые постоянно меняются, дополняются и расширяются.

В частности, в Москве на 2017 год перечень объектов кадастрового налогообложения установлен Постановлением Правительства Москвы № 700-ПП. В 2017 году он расширен новыми объектами в редакции от 29 ноября 2016 года № 789-ПП, доступной в официальных источниках. В Приложении № 1 можно ознакомиться с перечнем зданий, в Приложении № 2 – со списком нежилых помещений, для которых имущественный налог надо определять, исходя из кадастровой стоимости.

Особые условия для гостиничного сектора

В Москве до конца 2019 года налоговыми льготами могут пользоваться гостиницы, уменьшая имущественную базу для начисления на величину удвоенной минимальной площади номеров, указанного в ч. 2.2 ст. 4.1 Закона № 64 о налоге на имущество г. Москвы. При этом пользоваться послаблением могут лишь «звездные» гостиницы, предоставившие соответствующее свидетельство согласно Приказу Минкультуры России от 11.07.14 г.

Если информация о присвоении гостинице статуса поступает в налоговую инспекцию, представитель гостиничного бизнеса имеет право на льготный режим налогообложения

Льготы и отчетность

Несмотря на наличие льгот на уплату имущественного налога, организации отчитываются по нему перед налоговой инспекцией и заполняют соответствующие декларации.

Этот документ, как и многие другие, состоит из нескольких частей. Титульный лист заполняется стандартно, с внесением реквизитов. Первый раздел содержит информацию о налоговой сумме. Льготники проставляют нулевые значения в соответствующей графе.

Информация о налоговых послаблениях для предприятия фигурирует во втором разделе декларации. Плательщик вносит данные в строке 160. В 2017 году в форме появились изменения.

Таблица 1. Актуальные коды

| Код | Значение |

|---|---|

| Код для льготника 2010257 | Собственность категории «движимое имущество», с 2013 года вошедшая в ОС предприятия и отнесенная на 01-й счет (не попадает в список железнодорожный транспорт). Не освобождаются от уплаты налога объекты, получившие статус ОС в исключительных случаях (реорганизация фирмы, ее ликвидация, имущественные операции, участниками которых являются взаимозависимые лица) |

| Код для льготника 2010258 | Объекты на балансе предприятия, которое осуществляет деятельность на территории свободной экономической зоны. Льгота работает в течение следующих 10 лет. Она становится актуальной с месяца, следующего за датой включения объектов в состав ОС, либо со дня включения организации в реестр участников СЭЗ (в зависимости от того, что произошло раньше – получение особого статуса или включение имущества в состав ОС). Пояснение к данной льготе указано в письме ФНС России от 16.09.2015 года. |

| Код для льготника 2010340 | Имущество, используемое в геологической разведке морских месторождений и входящее в особый перечень, определенный законодательно (в нормативной базе указаны внутренние морские воды, территория дна Каспийского моря РФ, и т.д.) |

Независимо от применяемых льгот, подача налоговых сведений по налогу на имущество осуществляется в общем порядке. Сроки предоставления документов — не позднее 30.03.2017 года (см. статью 386 Налогового кодекса). Если фирма не включена в список крупнейших налогоплательщиков, она отчитывается в месте регистрации предприятия (или обособленного подразделения), либо в месте нахождения объекта, для которого актуальна льгота.

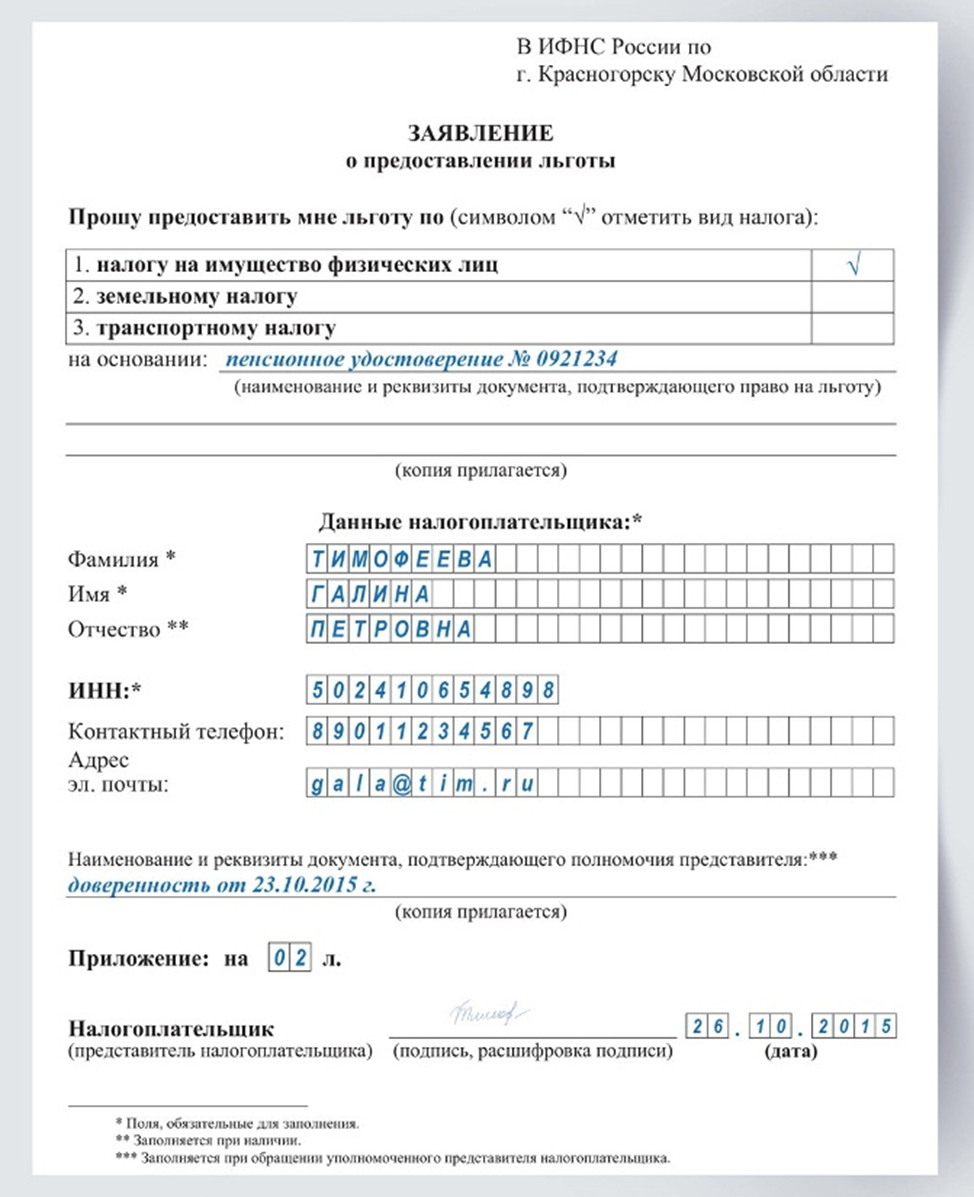

Заявление о предоставлении льготы

Налоговые льготы частным лицам

Частные лица, как и действующие организации, также могут обладать льготами. В 2015 году вступило в силу начисление суммы к уплате по кадастровой стоимости (вместо инвентаризационной), согласно которому многие объекты получили статус более обременительных с позиции налогообложения. Всем заинтересованным лицам следует ознакомиться с льготными списками.

Согласно основным положениям, не подлежат налогообложению физические лица, которые числятся в следующих группах:

- Имеющих почетные государственные награды.

- Инвалидов (I и II)

- Лиц, состоящих на учете по инвалидности с детского возраста.

- Участников и ветеранов боевых действий.

- Ликвидаторов аварии в г. Чернобыль, получивших увечья.

- Военнослужащих со стажем от 20 лет.

- Испытателей-ядерщиков, ликвидаторов аварий на объектах в собственности обороны.

- Оставшихся без кормильца родственников военных; родителей и супругов работников особых категорий (военные, государственные служащие), погибших при исполнении.

- Граждан РФ-пенсионеров.

- Находившихся на службе в Афганистане.

- Пострадавших от лучевой болезни и/или получивших группу инвалидности сотрудников ядерных установок.

- Лиц, пользующихся имуществом для организации выставок в мастерских, работы ателье, салонов, в которые может попасть любой желающий.

- Физических лиц, владеющих недвижимыми объектами площадью не более 50 кв. м, находящимися на землях ЛПХ, дач, огородов, садоводства или ИЖС, и некоторые другие категории.

Должны ли пенсионеры платить налог на имущество?

Многих пожилых людей интересует вопрос: имеют ли пенсионеры обязательство по уплате налога на имущество в казну страны? В статье рассмотрим особенности налога, а также кому полагаются льготы, подразумевающие освобождение от выплаты.

Налог на имущество физических лиц, подобно платежам для организаций, находится в ведении муниципалитетов (принимается на местном уровне). Льготные условия, размер ставки и список объектов определяются органами законодательной власти в рамках субъекта РФ.

Льгота неактуальна, если имущество используется физическим лицом в качестве источника дохода.

Видео — Налог на имущество для пенсионеров в 2017 году

Примеры льготных режимов в регионе

В Санкт-Петербурге льготный режим получают дети-сироты и дети без попечения родителей (в текущем периоде или имевшие такой статус ранее), учащиеся или служащие в армии.

Основанием для получения льготы является один из документов, который свидетельствует об отсутствии попечения родителей до момента вступления в совершеннолетний возраст:

- Акт, в котором зафиксировано оставление ребенка.

- Заявление от имени матери или обоих родителей, в тексте которого есть согласие на появление у ребенка новых опекунов (усыновление).

- Официально закрепленное судебное решение, содержащее ограничения в родительских правах либо (в крайнем варианте) сведения о лишении таковых; также в решении суда может фигурировать пропажа без вести одного или обоих родителей, его (их) недееспособность.

- Акт о передаче ребенка в специализированное учреждение, либо под присмотр опекунов (попечителей) – составляется органами опеки.

Для установления льготного порядка налогообложения необходимо также продемонстрировать оригинал документа, в котором содержатся сведения о текущей службе в рядах ВС РФ или получении образования в специализированном заведении.

Как попасть в список льготников

Для получения особого статуса частному лицу необходимо подготовить и передать налоговым органам определенные сведения. Ниже представлен общий перечень документов, который применяется в разных ситуациях:

- Заявление о предоставлении льготы в письменном виде.

- Официальные документы о праве пользования льготой (правоустанавливающие, удостоверения: пенсионное, инвалида и другие).

- ИНН.

- Паспорт.

Скачать форму заявления о предоставлении льготы по имущественному налогу

В случае, когда одно лицо относится к нескольким категориям льготного налогообложения, реализовать данный режим можно для одного объекта каждой группы (не более).

Хорошая новость для налогоплательщика заключается в том, что уведомлять УФНС о льготном статусе понадобится лишь раз – в дальнейшем он сохраняется и не требует подтверждения. Нужно указать в тексте заявления бессрочный характер действия льготы. Вместе с тем, категории налогоплательщиков, получивших послабления от государства, могут быть изменены законодательно, поэтому следует интересоваться актуальностью информации время от времени.

Объект льготного режима должен находиться в собственности. Если человек просто зарегистрирован на чьей-то жилплощади, льготу он не получает.

Одновременным заявлением можно оформить также льготы на транспорт и землю. В целом подавать прошение о получении льготы рекомендуется до момента массового получения уведомлений из налоговой (в мае).

Заявление подаётся следующими способами:

- Личным обращением в налоговые органы (с собой следует иметь оригиналы всех документов).

- По доверенности заявителя.

- По почте (рекомендуемый способ – заказным или ценным письмом).

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России) Это быстро и бесплатно!

Проект федерального бюджета страны на 2018 год…

Нередко в жизни граждан возникают моменты, когда…

Из всех кредитных банковских продуктов ипотека является…