КБК: налог на имущество в 2018 году

Обновлено: 19.03.2018

Одним из ключевых налоговых сборов государства является имущественный налог, собираемый с организаций, работающих на территории нашей страны. Он соответствует бюджету регионального уровня и носит прямой характер. Введение искомого сбора в налоговую систему России было произведено еще в 1992 году, однако только после 2003 года, сведения Налогового Кодекса пополнились подробной информацией в виде четко оформленных норм законодательства, касающихся регулировки этого вида правоотношений в отношении имеющегося у граждан имущества. Изменения подобного рода и усовершенствования коснулись также законов каждого субъекта Российской Федерации. В данной статье рассмотрим, что такое КБК по налогу на имущество и какие коды бюджетной классификации применяются.

КБК: налог на имущество

Содержание

Кто должен платить налог

Когда производится вступление в силу на территории кого-либо субъекта страны искомого налогового сбора, органы власти, представляющие регион, проводят процедуру самостоятельного определения величины ставки. Этот тариф в дальнейшем становится действителен на искомой территории. Во время определения правительство руководствуется установленными главным сводом сведений о налоговых правоотношениях страны пределами.

Кроме того, региональные органы власти могу произвольно уменьшать ставки налогообложения, осуществлять введение другого вида льготных статей или полной отмены выплат некоторым категориям плательщиков. Введение такой возможности определяется федеральным уровнем государства.

На имеющееся во владении имущество налог выплачивают компании, которые обладают объектами, входящими в перечень подлежащих налогообложению наименований, определенных Налоговым кодексом.

Это могут быть как компании отечественные, так и зарубежные, работающие на территории нашей страны благодаря открытию собственной точки – представительства. Для обеих представленных категорий в роли объекта обложения сбором выступает имущество:

- движимое;

- недвижимое.

При этом оно обязательно должно находиться на учете, на балансе в роли объектов из категории средств, имеющих основной характер.

Если же компания зарубежную деятельность на территории нашей страны не осуществляет и не имеет постоянно работающих представительств, то для нее обложению искомой разновидностью налогового сбора подлежит принадлежащая ей недвижимость, находящаяся во владении в форме собственности и приобретенная посредством заключения соглашения, имеющего концессионный характер.

Не имеют отношения к перечню облагаемых объектов следующие имущественные наименования.

- Земельные территории или другие наименования, представленные ресурсами природопользования.

- Находящееся во владении у структуры Федерации исполнительного характера по праву управления оперативного имущество, для которых согласно букве закона, предусмотрено наличие службы военной направленности и аналогичного другого вида, с целью вести оборонительную деятельность, обеспечивая должный уровень безопасности и главенство правопорядка на территории Российской Федерации.

Период налогообложения

Для обсуждаемой разновидности налоговых сборов периодом обложения являются календарные двенадцать месяцев. Предоставление отчетности же производится несколько раз за год, в следующие временные отрезки:

- в первые 3 месяца;

- полугодие;

- по исходу третьего квартала.

Некоторые органы власти субъектов нашей страны воспользовались правом отмены отчетных периодов, которое им предоставило правительство Федерации.

Определение налоговой базы

Согласно соответствующим статьям Налогового Кодекса Российской Федерации, базой для расчета величины имущественного отчисления для организаций, основная деятельность которых осуществляется в стране посредством организации представительства, является цена имущества, рассчитанная как средняя годичная величина.

Как определить налоговую базу для данного исчисления

Во время расчета финансовой базы для исчисления средств в казу страны во внимание принимают цену имущества:

- по наименованиям, которые должны быть амортизированы, рассчитывается остаток по цене, которая была сформирована изначально согласно правилам, регулирующим процесс бухгалтерского учета, утверждаемым политикой каждой конкретной компании;

- по наименованиям, которые амортизации не подвергаются, цена по окончанию каждого налогового периода рассчитывается для исчисления налогового сбора в виде разницы между стоимостью первичной и размером произошедшего с ними впоследствии эксплуатации износа, которая рассчитывается согласно правилам, установленным для отчислений амортизационного характера.

Вторая категория содержит в себе такие наименования, как:

- объекты благоустройства внешнего характера;

- наименования благоустройства лесного;

- хозяйствования дорожного единицы;

- жилищный фонд представляющие объекты;

- сооружения, использующиеся в сфере обстановки для хождения судов;

- объекты, принимаемые в компаниях некоммерческого характера в роли основных средств.

Усредненная цена объектов имущественного характера за каждый двенадцать месяцев рассчитывается по формуле:

А:В=С,

где А — общая величина соединенных между собой остаточной цены объекта на первый день месячного периода и первый день последующего за отчетным месячного срока,

В – количество тридцатидневных сроков в периоде предоставления отчетности, величина которого завышается на единицу (вместо 12 месяцев 13),

С – средняя стоимость имущества за конкретный период предоставления отчетности.

Расчет финансовой базы, касающейся объектов имущества недвижимого характера, находящихся во владении у компаний зарубежных, работающих на территории России без представительств постоянных, а также для наименований этих компаний, которые не задействованы в основной их деятельности, производится по стоимости инвентаризационного характера для каждого объекта. Получить сведения о ней можно обратившись в органы, отвечающие за техническую инвентаризацию.

Видео – Налог на имущество, изменения 2017 года

Ставки по имущественному сбору

Установка «тарифов» процентного исчисления налогового сбора искомой разновидности является обязанностью субъектов страны, однако существует ограничений в два и две десятых процента, которые превышать нельзя.

Власти субъектов вправе менять для различных категорий граждан условия налогообложения по обсуждаемому сбору, в том числе и размер ставки. То же относится и к разновидностям имущества, дифференцирование допускается и согласно каждой из них.

Как рассчитать налог на имущество физических лиц и недвижимость

В статье подробно расскажем о имущественном налоге и особенностях его выплаты. В ней найдете формулу, которая поможет самостоятельно рассчитать величину налога в зависимости от стоимости.

Льготы по налогу

Как и для любого другого сбора, предусматривается наличие льгот под имущественный сбор. Они представлены в виде полной отмены выплат для конкретной категории организаций, или же отдельных категорий имущественных.

Какие существуют льготы по обсуждаемому отчислению

Речь идет, прежде всего, о:

- организациях, носящих характер религиозный, относительно имеющегося во владении у них имущества, которое задействовано в ведении деятельности религиозного характера;

- посвященных инвалидам организациях, в составе которых должно находится от 80% и более людей с инвалидностью, подтвержденной посредством медицинской экспертизы, касательно имущественных объектов, использующихся непосредственно при ведении деятельности;

- компании, профильной деятельности которых является изготовление продуктов фармацевтики, касательно находящегося у них во владении имущества, благодаря которому становится возможным производство препаратов ветеринарной направленности иммунобиологического характера, предназначающихся для профилактики и лечения различных эпизоотических заболеваний эпидемиального характера;

- находящееся во владении у частных адвокатских контор и других разновидностей юридических практик имущество;

- для компаний, являющихся резидентами особых зон экономического характера, имущество которых находится на учете организационного баланса не менее 5 лет.

Помимо прочего, органы власти регионов могут установить льготы дополнительные, список которых необходимо официально приводить в законе субъекта после их принятия.

Кто освобождается от уплаты налога на имущество?

Льготные режимы играют большую роль для фирм, которые осуществляют многочисленные платежи по налогам. Узнайте, кто освобождается от уплаты налога на имущество и как попасть в список льготников.

Авансовые платежи

Во время прохождения календарного года организации, зарубежные и отечественные, производят выплаты в бюджет страны, согласно каждому отчетному периоду, которые носят название авансовых платежей. Их величина определяется как 0,25 от ставки, определенной для имущественного налога в конкретном регионе и конкретной цены облагаемого налогом имущества, на каждый период предоставления отчетности.

По итогу года величина налога, которая должна быть выплачена в бюджет страны окончательно, рассчитывается, как разница между наибольшей величиной и вычтенными из нее величинами уплаченных авансовых платежей.

Когда в роли плательщиков выступают компании зарубежные, не ведущие деятельность на территории нашей страны, однако, имеющие тут недвижимость, они обязаны также в течение календарных 12 месяцев производить выплаты авансового характера, однако для них один платеж будет составлять 0,25 от инвентаризационной цены недвижимости. Она рассчитывается на первый день года произведения выплат, согласно имеющейся на искомый момент ставке налогообложения.

Если компания теряет право собственности на конкретную недвижимость, то налог исчисляется с применением коэффициентной величины, которая находится, как отношение количества месяцев, прошедших полностью в период владения организацией имуществом, к полному количеству месяцев в календарном году.

Выплата налогового сбора и платежей авансового характера производится во временные сроки, определенные властями субъектов Российской Федерации. Так, в столице нашей страны выплата этих денежных отчислений производится в один срок с предоставлением отчетности по налогу, то есть:

- расчета;

- декларации.

Некоторые категории организаций могут быть освобождены как в целом от выплат, так и от внесения в течение двенадцатимесячного периода платежей направленности авансовой.

Отдельными статьями Налогового кодекса Российской Федерации определяются особенности расчета величины налога и его уплаты в ситуации, когда в составе организации находятся отдельные отделения или компания владеет недвижимостью, находящейся вдали от ее непосредственного расположения или расположения подразделений, в том случае, если компания работает в особой экономической зоне области Калининградской и во владении имеет наименования газоснабжающей системы единого строения.

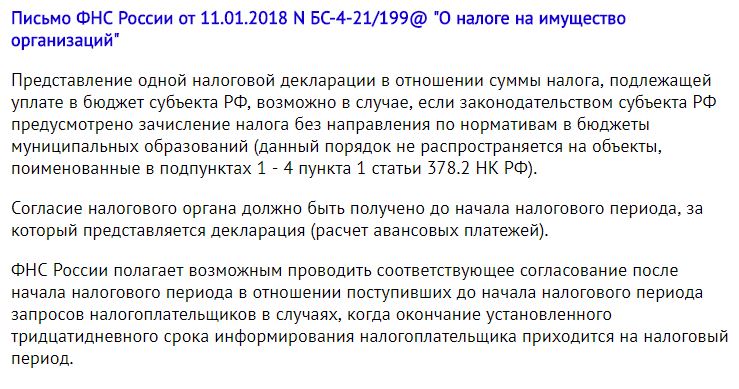

Письмо ФНС России, разъясняющее порядок согласования предоставления налоговой декларации для компаний, имеющих объекты недвижимости вне места нахождения

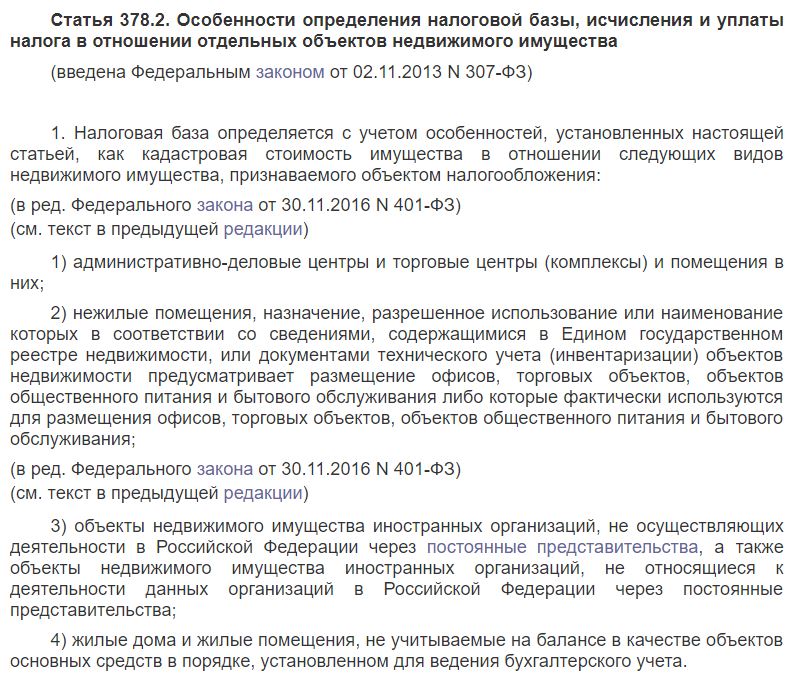

Статья 378.2 об особенностях определения налоговой базы, исчисления и уплаты налога в отношении отдельных объектов недвижимого имущества

Расчет по отчислениям авансового характера должен предоставляться в инспекцию не позднее прохождения месячного срока со дня прекращения конкретного периода отчетности, а декларационные бланки до конца марта следующего за прошедшим периодом налогообложения годом.

Как рассчитать ежемесячные авансовые платежи по налогу на прибыль

Многие компании выплачивают ежеквартальные и ежемесячные авансовые платежи в течение года. Как их рассчитать самостоятельно и кто должен платить, рассмотрим в специальной статье нашего портала.

Коды бюджетной классификации по налогу имущественного характера сегодня

КБК – сокращение от полного наименования «коды бюджетной классификации». Они представляют собой конкретные последовательности цифр, состоящие из четырех блоков, необходимых для упрощения учета налогового характера, а также составления отчетности.

Такой способ ведения дел был внедрен в практику деловую не так давно. В том виде, котором мы их знаем сегодня, они появились с начала 2004 и насчитывают двадцать единиц значений.

У каждой разновидности налоговых отчислений существует собственная категория кодов классификации бюджетной, разделенных на подкатегории, предназначающиеся для облегченного проведения идентификационной процедуры относительно каждого поступающего в бюджет страны финансового вливания.

У стандартной выплаты или штрафной санкции по ней коды будут отличаться, при этом они могут не совпадать между собой на одну или две цифры.

Это относится и к кодировкам, актуальным на 2017-2018 годы. За последнее время правительство не вносило в эту категорию никаких изменений.

Таблица 1. КБК для налога на имущество

| Вид кодировки | Код |

|---|---|

| Кодировка для налогового имущественного сбора, передаваемого в казну организациями | 18210602010021000110 |

| Кодировка для штрафных санкций, перечисляемых организациями, которые получили штраф | 18210602010023000110 |

| Кодировка для процентных начислений по налоговому сбору | 18210602010022200110 |

| Код иных поступлений по имущественному налогу | 1821060201002 4000110 |

Все перечисленные в таблице значения определены согласно изданному Министерством Финансов приказу. Они указаны в специализированном перечне кодировок, использующихся в налоговом учете, выпущенном Федеральной налоговой службой страны.

Отдельное значение кода бюджетной классификации по имущественному налогу, как и для других сборов, имеет код пени.

Если имущество, по которому ведется сбор, не является составной частью Единой системы снабжения газом, то используется кодировка: 18210602010 022100110.

В противном случае, от названной последовательности чисел код пени будет отличаться всего на одну цифру: положение десятое в последовательности будет занимать не единица, как в первом случае, а двойка, то есть, получится: 182 1 06 02020 02 2100 110.

Подведем итоги

Значение кодов бюджетной классификации в работе органов по учету платежей в бюджет страны нельзя недооценить, так как оно очевидно. Упорядоченная система учета образовалась во многом именно благодаря представленным кодировкам. Узнать, какой код подходит в вашем случае весьма просто. Обычно компании получают налоговые уведомления, содержащие искомые последовательности цифр, однако опытные бухгалтеры помнят многие из них на память или всегда держат под рукой содержащий все наименования перечень.

Важно понимать, что отличия кодов одной категории незначительны

Будьте внимательны при заполнении платежных документов! Одна неверная цифра и платеж будет отправлен по ложному направлению, а это значит, что вам грозят не только затяжные поиски ушедших не туда средств, но и начисление пени за невнесение платежа.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России) Это быстро и бесплатно!

Проект федерального бюджета страны на 2018 год…

Нередко в жизни граждан возникают моменты, когда…

Из всех кредитных банковских продуктов ипотека является…