Банкротство физических лиц: условия и инструкция по оформлению банкротства

Обновлено: 13.03.2018

С 2015 года объявить себя банкротами могут не только коммерческие организации, но и рядовые граждане. После того, как физическому лицу будет присвоен данный статус, с него спишут все долги, включая кредиты, налоги, штрафы и пр. Гражданина освободят даже от тех долговых обязательств, которые не были изначально указаны при подаче искового заявления. О том, какие условия распространяются на банкротство физических лиц, поговорим далее.

Банкротство физических лиц: условия

Содержание

Что дает банкротство физических лиц?

Банкротством называют невозможность выплачивать обязательные платежи (налоги, сборы и пр.) и необязательные платежи (долги перед банками, коллекторами и прочими кредитными организациями).

Признание должника банкротом приведет к следующим результатам:

- С гражданина снимается обязательства по выплатам задолженностей перед кредиторами.

- Все исполнительные производства будут заморожены.

- С должника снимается ответственность по выплате штрафов, а также пеней и неустоек.

- Если кредиторы подавали на должника исковое заявление в другой суд и оно еще не рассмотрено, то после объявления о банкротстве, иск так и останется не рассмотренным.

На заметку! Простыми словами, банкрот получает законную защиту от претензий кредиторов.

Минусы финансовой несостоятельности

Процедура по признанию финансовой несостоятельности имеет свои недостатки. Во-первых, это стоит довольно дорого.

Таблица 1. Список основных расходов на оформление банкротства

| № п/п | Вид платежа | Сумма |

|---|---|---|

| 1 | Государственная пошлина | 6 000 рублей |

| 2 | Комиссионные финансового управляющего | Минимум 10 000 рублей и 2% от проданного имущества или удовлетворенных требований |

| 3 | Внесение в реестр сведений о банкротстве | 400 рублей |

| 4 | Услуги независимых оценщиков | 15 000 рублей |

| 5 | Реализация имущества на электронных торгах | 7 000 рублей |

| 6 | Рассылка уведомлений по почте | 5 000 рублей |

Помимо госпошлины, для начала судебного процесса кандидат в банкроты должен внести 25 тысяч рублей на депозит, принадлежащий суду. Это гарантия того, что услуги финансового управляющего будут оплачены.

Если вы решили воспользоваться услугами организаций, специализирующихся на оформлении неплатежеспособности, им тоже придется заплатить вознаграждение.

На заметку! Таким образом, чтобы начать процедуру по оформлению несостоятельности физ лица, понадобится не меньше 40 000-50 000 рублей. Но, как показывает практика, расходы зачастую превышают 150 000-200 000 рублей. Поэтому, если кредит не такой уж большой, лучше отказаться от этой затеи. Если у вас закончатся деньги для оплаты процедуры, ее прекратят.

У банкротства есть и другие минусы. Так, после подачи запроса в арбитражный суд, вы не сможете:

- Покидать страну.

- Совершать операции на счетах в банках. На время ведения дела должник обязан передать доступ к картам управляющему по финансам.

- Покупать, продавать, отдавать в залог имущество, а также выдавать поручительства.

- Если вас признают банкротом, вы будете обязаны в течение пяти лет ставить в известность об этом банковские учреждения при обращении за новой ссудой. Но даже по истечении этого срока очень низка вероятность того, что какой-нибудь банк одобрит кредит. Банкротство отражается в кредитной истории.

- Если вы планируете подать заявление о банкротстве, потому что не можете выплачивать ипотеку, у вас могут отобрать недвижимость.

Видео — Плюсы и минусы банкротства физических лиц

Банкротство физических лиц: сумма долга

По закону вы можете рассчитывать на списание всех долгов, только если общая сумма задолженности составляет не менее полумиллиона рублей. Еще одно важное условие — ответственность перед заимодателями не выполнялась более чем три месяца с момента наступления даты исполнения.

Пошаговая инструкция

Стать банкротом сложно. К тому же это займет много времени. В лучшем случае между подачей заявления и списанием всех долгов пройдет девять месяцев. Если же будет проводиться реструктуризация задолженностей, то срок будет еще больше. От подачи заявления до оглашения решения пройдет от 2 недель до трех месяцев. Четыре месяца занимает процедура реструктуризации и до шести месяцев — продажа собственности. Сбор всех необходимых документов тоже потребует немало времени.

Гражданин должен убедить суд, что он действительно не в состоянии выплатить все свои долги

На заметку! Если вы подадите документы, доказывающие мизерный доход, но при этом у вас в собственности находится дорогостоящее имущество (машины, яхты и пр.), вас могут привлечь к уголовной ответственности.

Шаг 1. Собираем пакет документов

Должник обязан предоставить все необходимые документы в суд, иначе дело могут вернуть и время будет потеряно. При подаче иска потребуется приложить копии следующих бумаг:

- Бумаги с указанием задолженности, например, кредитный договор или расписка.

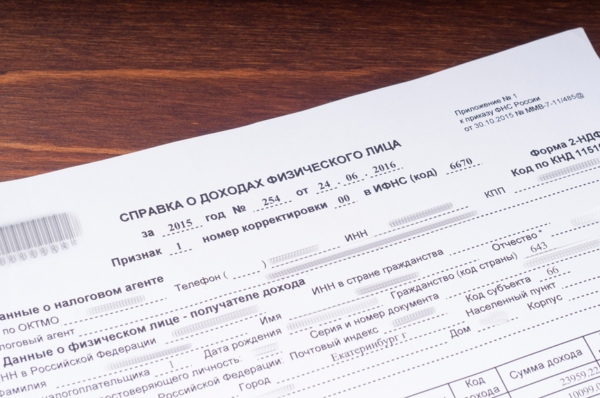

- Документы, доказывающие неплатежеспособность заявителя — выписки с банковских счетов или справка о доходах.

- Документ, подтверждающий наличие или отсутствия статуса индивидуального предпринимателя. Выдают в ЕГРИП.

- Список всех заимодателей, заполненный в специальной форме. В нем должны быть указаны ФИО кредиторов, адреса и суммы долгов.

- Перечень всего имущества, записанный в специальную форму. В документе должна быть информация где находится собственность. В список включают все имущество, даже находящееся в залоге.

- Документы, доказывающее право собственности на перечисленное имущество.

- Список всех проведенных сделок за последние три года. Сумма каждой сделки должна превышать три тысячи рублей. Например, продажа квартиры или транспорта.

- Если заявитель является участником юр. лица или акционером, выписка из реестра акционеров.

- Информация о полученных доходах, а также налогах за предыдущие три года.

- Сведения о наличии или отсутствии банковских счетов, об остатке средств, выписка о движении средств за последние три года.

- Сведения о страховке, СНИЛС.

- Если человек безработный, потребуется предоставить соответствующее постановление из службы занятости.

- Индивидуальный налоговый номер (ИНН), копия.

- Если гражданин состоит в браке или в разводе, потребуется соответствующее свидетельство.

- Если между супругами был заключен брачный договор, приложите к документам его копию.

- Если за последние три года между супругами был осуществлен раздел имущества, копия судебного соглашения.

- При наличии детей, их свидетельства о рождении.

На заметку! Могут пригодиться любые документы, дающие представление о вашем финансовом положении. Все бумаги должны охватывать период три года от даты подачи искового заявления.

Шаг 2. Выберите СРО

СРО — организация, из которой будет назначен управляющий по вашим финансам. Процедура признания банкротом не возможна без этого лица.

Управляющий должен:

- оценить финансовое положение претендента в банкроты;

- взаимодействовать с кредиторами;

- контролировать, чтобы требования кредиторов выполнялись в соответствии с законом.

Финансовый управляющий должен выступить посредником между кредитором и должником, и донести до всех участников процесса позицию суда

Шаг 3. Составьте заявление

Проанализируйте свое материальное положение:

- Перечислите всех кредиторов.

- Вычислите общую сумму задолженностей.

- Внесите в получившийся список расходы на суд.

- Сделайте опись имеющегося имущества.

- Перечислите все счета в банках и укажите какая сумма хранится на каждом.

- Запишите наименование выбранного вами СРО.

Установлена специальная форма, в которой нужно заполнять заявление. В шапке документа должно быть указано наименование суда. Ниже — ваши ФИО, дата рождения, данные из паспорта, где живете и где зарегистрированы, а также телефон, по которому с вами можно связаться.

В заявлении должно быть записана общая сумма долга. Если вы согласны не со всей задолженностью, которую требуют отдать кредиторы, пишите только ту часть, с которой согласны. Задолженность по обязательным платежам (налоги, сборы и пр.) должна быть записана отдельно.

В основной части документа также описывают какие обстоятельства привели к таким финансовым проблемам. Там же должны быть отмечены исковые требования, в результате которых деньги списываются с ваших счетов в принудительном порядке. Не забудьте упомянуть в заявлении имущество и счета, которые находятся в России или за границей.

В заявлении о признании несостоятельности, должны быть указаны сведения о финансовом управляющем

Последним пунктом записывается название выбранной саморегулируемой организации, а также перечень приложенных документов.

Завершается заявление стандартно — дата и подпись.

Шаг 4. Оплатите пошлину

Оплатите пошлину — шесть тысяч (6 000) рублей. Квитанцию приложите к заявлению в арбитражный суд.

Шаг 5. Отправьте каждому кредитору копию заявления

Это обязательный пункт, без которого заявление не будет рассматриваться. Каждому кредитору нужно по почте отправить копию искового заявления. К пакету документов и заявлению приложите копию почтового документа, доказывающую отправку.

Шаг 6. Подайте заявление

Заявление в суд можно подать тремя способами:

- лично;

- через интернет;

- отправить по почте.

Лично можно отдать заявление в арбитражный суд, расположенный по месту жительства. Документ можно оставить в общем отделе, который принимает заявления. При себе кандидат в банкроты должен иметь подтверждающий личность документ — паспорт, а также второй экземпляр заявления. На нем работник суда поставит отметку о том, что бумага принята.

Если вы предпочтете воспользоваться услугами почты, составьте полную опись документов, а также уведомление о вручении.

Еще один способ подать заявление — воспользоваться всемирной паутиной. Для этого зайдите на официальный сайт суда и заполните специальную форму.

Шаг 7. Не компрометируйте себя

Во время рассмотрения дела не компрометируйте себя, будьте добросовестным заемщиком.

Если вы решили взять кредит, оформляйте все самостоятельно. Не прибегайте к помощи брокеров и прочих посредников. При подаче заявки на получения ссуды в банке называйте только официальный доход и дополнительные законные источники (например, доход от сдачи имущества в аренду). Справка о доходах (2-НДФЛ) должна быть получена в законном порядке, только у работодателя, а не у третьих лиц.

Справка о доходах по форме 2-НДФЛ

Если же вы все-таки решили обратиться к посредникам, следите чтобы все было оформлено правильно, не разрешайте им использовать подложные документы или документы, полученные незаконным способом.

Посредники часто грешат тем, что изменяют данные в трудовой книжке клиента, чтобы увеличить шансы на выдачу займа. Иногда они дописывают еще одно место работы, иногда увеличивают стаж. Также зачастую посредники прикладывают к пакету документов поддельные справки о доходах.

На заметку! Вышеперечисленные действия незаконны и могут только навредить вам при рассмотрении дела о признании вас неплатежеспособным.

Если возникли непредвиденные ситуации, способные привести к просрочке по кредитам, необходимо уведомить об этом кредитора. При чем сделать это нужно заранее, до того, как пройдут сроки оплаты. Сообщайте о сложившихся обстоятельствах в письменном виде, а не устно по телефону. Такой поступок даст кредиторам понять, что вы не скрываетесь, а пытаетесь найти пути решения из сложившийся ситуации. Это пойдет вам только на пользу.

Шаг 8. Дождитесь решения суда

Суд может принять одно из трех решений:

- Реструктуризация долга проводится только, если у гражданина есть основной источник дохода. Также гражданин не должен иметь неснятой или непогашенной судимости за умышленные преступления экономического характера. Должнику придется расплатиться с кредиторами, но позже. Банкроту дается срок три года. За это время он не платит кредиты, а занимается восстановлением финансовой ситуации. Ни штрафы, ни пеня начисляться за эти три года не будут.

- Списание долгов посредством продажи имущества должника. Самый вероятный исход судебного заседания по делам о банкротстве физических лиц. Для этого не обязательно у должника должно быть в собственности дорогостоящее имущества: квартиры, машины и пр. В продажу идут самые обычные вещи: мебель (кроме предметов домашнего обихода — кровать, стол, стулья и т.д.), гаджеты, бытовая техника и пр.

- Между сторонами может быть достигнуто мировое соглашение. Т.е. кредитор и должник сами договариваются о том, как будут погашены долги. Возможно часть задолженности спишется или уменьшится ежемесячный платеж за счет увеличения срока выплат. Если достигнуто мировое соглашение, судебный процесс и деятельность финансового управляющего останавливается. Если одна из сторон нарушит договоренность, тут же подключатся представители судебного органа.

На заметку! Суд должен установить можно ли сделать гражданина вновь платёжеспособным. В зависимости от полученных результатов и будет зависеть весь следующий ход дела.

Шаг 9. Станьте банкротом официально

В завершении процедуры государство и кредиторы признают должника банкротом, т.е. неплатежеспособным. Прекращаются любые преследования с требованием выплатить долги.

Государство и кредиторы признают должника банкротом

Должники, занимающие руководящие посты

Если неплатежеспособный должник — учредитель компании или ее руководитель, последствия признания банкротства будут более серьезными и неприятными. Во-первых, по закону банкрот не имеет право занимать руководящие посты в течение следующих трех лет. Во-вторых, это может нанести непоправимый вред репутации организации. Поэтому компании имеет смысл уволить будущего банкрота еще до принятия решения суда, либо он должен сделать это сам. Если на момент вынесения решения директор будет числиться в штате, работодателя могут обязать выплатить банкроту денежную компенсацию, равную заработной плате за три месяца.

Если обанкротившийся гражданин — учредитель, его долю в компании продадут в принудительном порядке. При этом дальнейшая судьба доли неизвестна, что крайне нежелательно для остальных акционеров и организации в целом. Кроме того, необходимость продажи акций — дополнительная работа для управляющего по финансам. Это увеличит стоимость его услуг. В данной ситуации будет лучшим решением заблаговременно вывести должника из учредителей организации и передать его долю в правильные руки.

На заметку! Если претендент в банкроты занимает руководящий пост или выступает акционером организации, постарайтесь провести процесс максимально правильно с юридической точки зрения. Лучшим решением будет обратиться к грамотному специалисту, также не скупитесь на комиссионные финансового управляющего. Ошибки недопустимы. Они могут привести не только к крупным денежным потерям, но и серьезно повредит бизнесу.

Отказ в признании неплатежеспособности

В законе не прописаны основания для отказа от признания должника неплатежеспособным. Но арбитражный суд может не принять исковое заявление по двум причинам:

- Необоснованность запроса на банкротство.

- Заявление составлено неверно.

Могут ли отобрать жилье после решения о банкротстве

У банкрота не могут отобрать единственное жилье, если он в нем официально зарегистрирован. Исключение — недвижимость в ипотечном залоге.

Наличие прописки в квартире обязательно, иначе у суда могут быть вопросы. Если вы зарегистрированы в другом доме, значит у вас есть где жить.

Площадь единственного жилья значения не имеет. Нередки случаи, когда оставались нетронутыми огромные коттеджи банкротов. Впрочем, правительство планирует в скором времени внести в этот вопрос поправки. Так, если размер жилплощади превышает норму на каждого члена семьи в два раза, ее продадут.

Ответственность за фиктивное банкротство

Если человек умышленно довел себя до банкротства, чтобы уклонится от выплат по долгам, его ждет уголовная ответственность — до шести лет тюремного заключения.

Гражданин может прибегнуть к банкротству только в крайних случаях. Например, из-за непреодолимых обстоятельств: болезнь, агрессивный раздел имущества после развода, пожар и пр. Другими словами, вы остались без основного дохода и понесли крупные денежные расходы. Вы должны доказать, что исправить ситуацию в короткие сроки невозможно.

Банкротом можно стать не чаще, чем один раз в пять лет

Стоит ли обращаться к посредникам

Вы можете подать заявление в арбитражный суд самостоятельно. Но процесс признания банкротства не из легких и консультация юриста не помешает.

Сейчас на просторах интернета можно встретить множество объявлений от так называемых «специалистов», которые за определенную сумму оформят банкротство за вас. Но не все эти люди отличаются добросовестностью. Вот несколько советов как не попасться к мошенникам:

- Если «специалист» предлагает 100% списание всех долгов, скорее всего перед вами лжец. Гарантировать такое невозможно, так как окончательное решение принимает только арбитражный судья.

- Не вносите полную предоплату. Чаще всего после этого «дельцы» исчезают и перестают выходить на связь.

- Слишком короткие сроки должны настораживать. Некоторые организации предлагают списать долги за неделю, месяц и т.д. Это нереально, так как процедура о банкротстве длится в лучшем случае полгода. Но чаще всего процесс затягивается.

- Некоторые «специалисты» обещают полную поддержку при проведении банкротства. На деле они лишь помогают составить заявление и отправить его в суд. При этом кандидатуру финансового управляющего не предлагают, хотя без этого лица процесс не начнется. Если вам все же предлагают управляющего, спросите его имя и фамилию. Проверьте числиться ли он в официальном реестре.

- «Кредитные юристы» предлагают разорвать ваш кредитный договор с банком, а штрафы и пеню отменить. Но долг у вас при этом останется, а расходы вы понесете соизмеримые с процедурой о признании неплатежеспособности.

- Оговаривайте все моменты до подписания договора, не поддавайтесь принуждению. Выбирайте юристов со всей ответственностью. Посмотрите отзывы в интернет, особенно на отрицательные. Если вас что-то настораживает, лучше отказаться от сотрудничества.

Проект федерального бюджета страны на 2018 год…

Нередко в жизни граждан возникают моменты, когда…

Из всех кредитных банковских продуктов ипотека является…

Привет. Решил объявить себя банкротом. Долг более 500 000, самому выбраться не получается. Как говорится «чем дальше в лес, тем больше палок». Стоит ли оно того, не знаю. С судом дел не имел никогда, страшновато соваться. Подскажите как быть